Il settore immobiliare globale quotato sta mostrando segnali di ripresa dopo anni di turbolenze, in gran parte legate all’aumento dei tassi d’interesse. Nel terzo trimestre del 2024, l’inflazione in calo e la riduzione dei tassi reali hanno permesso all’asset class di registrare un aumento significativo del 16%. Tuttavia, una panoramica dal gennaio 2022 evidenzia che il mercato non si è ancora ripreso completamente, segnando un -9% a settembre 2024.

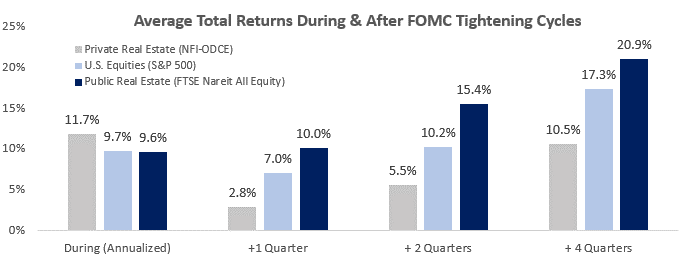

Questi dati, sebbene riflettano le sfide recenti, indicano anche un potenziale di crescita per gli investitori. Storicamente, i REIT hanno teso a sovraperformare nei 12 mesi successivi alla conclusione di un ciclo di inasprimento monetario, offrendo prospettive di rendimento interessanti in un contesto in cui il settore immobiliare torna a suscitare l’interesse degli investitori di lungo periodo.

Fonte: Federal Reserve Board; Nareit; NCREIF; FactSet. Dati aggiornati al quarto trimestre 2023. Nota: ci sono stati 5 cicli di inasprimento monetario dal 1990. L’analisi include i primi 4 cicli. L’ultimo ciclo è stato escluso a causa della mancanza di dati sui risultati dei 4 trimestri. La performance rappresentata è storica; le performance passate non sono indicatori affidabili dei risultati futuri e gli investitori potrebbero non recuperare l’importo totale investito. Il valore del tuo investimento può aumentare e diminuire e potresti perdere parte o tutto il denaro investito.

Le attuali valutazioni nel mercato dei REIT globali si presentano particolarmente favorevoli per gli investitori, con sconti sul valore netto degli attivi (NAV) ai livelli minimi degli ultimi dieci anni. Storicamente, i REIT sono scambiati entro l’1% del NAV, mentre attualmente si trovano a sconti tra il 5% e il 10%, creando condizioni ideali per nuovi acquisti e potenzialmente incentivando un aumento dell’attività di fusione e acquisizione (M&A) nel settore.

Inoltre, i REIT quotati mostrano valutazioni particolarmente competitive rispetto alle azioni. Ad agosto 2024, ad esempio, i multipli di Funds From Operations (FFO) per i REIT statunitensi erano pari a 0,88x rispetto al S&P 500, contro una media storica di 1,02x, evidenziando uno sconto del 13%.

Investire nei REIT globali rappresenta un’opportunità strategica per migliorare la diversificazione del portafoglio, grazie a una combinazione di flussi di reddito stabili e potenziale di apprezzamento del capitale. I REIT hanno storicamente mostrato una bassa correlazione con azioni e obbligazioni, posizionandosi come un’opzione solida per ridurre il rischio complessivo del portafoglio rispetto a questi due settori.

Un ulteriore vantaggio dell’asset class è dato dal reddito da dividendi, che rappresenta circa il 50% dei rendimenti complessivi, rafforzando così l’attrattiva dei REIT per gli investitori in cerca di flussi di cassa costanti e regolari.

Fonte: Bloomberg e Duff & Phelps. Dati in USD. Dati di mercato globale: le azioni sono rappresentate dall’indice MSCI ACWI, le obbligazioni dall’indice Global Bloomberg Aggregate Bond e i REIT globali dall’indice FTSE E/N Developed Real Estate. I ritorni degli indici sono calcolati su base di ritorno totale con dividendi netti reinvestiti. Periodo concluso al giugno 2024. Le performance passate non sono indicative dei risultati futuri.

Gli investitori farebbero bene a valutare i vantaggi degli investimenti immobiliari quotati rispetto al comparto privato. Storicamente, i REIT quotati hanno sovraperformato il settore immobiliare privato, con un rendimento superiore del 10,4% nei 12 mesi successivi a periodi di rialzo dei tassi. Questa tendenza è continuata da quando la Federal Reserve ha sospeso gli aumenti dei tassi a luglio 2023.

Oltre a una performance più solida, i REIT quotati permettono di accedere a un ventaglio più ampio di settori immobiliari, inclusi i settori non core emergenti come data center, strutture sanitarie e residenze per studenti. Questi settori, spesso meno sensibili ai cicli economici rispetto a quelli tradizionali, offrono potenziale di crescita e una funzione difensiva contro le recessioni.

Infine, i REIT quotati garantiscono maggiore liquidità rispetto agli investimenti immobiliari privati, poiché possono essere acquistati e venduti sul mercato azionario senza i lunghi tempi di blocco che caratterizzano le transazioni immobiliari non quotate.

Nell’attuale contesto di mercato, i REIT sono posizionati per trarre vantaggio da tendenze secolari di lungo periodo che offrono interessanti prospettive di crescita. L’aumento della proprietà abitativa sta spingendo al rialzo i canoni di locazione, mentre il progressivo invecchiamento demografico stimola la domanda di strutture sanitarie specializzate per anziani. Inoltre, il rapido sviluppo dell’intelligenza artificiale sta accrescendo le necessità di capacità di calcolo, alimentando così la domanda di data center.

In questo scenario, emergono opportunità di investimento nei seguenti segmenti di mercato:

- Data Center: la crescente domanda di spazi nei data center sta delineando un trend di crescita pluriennale, sostenuto da limitazioni all’offerta di nuove strutture nei prossimi 5-7 anni. Nonostante le prospettive di espansione significativa, le attuali valutazioni richiedono un’attenta analisi per individuare opportunità di investimento con forte potenziale e valore competitivo.

- Senior Healthcare: guidato da tendenze demografiche e limitata disponibilità di nuove proprietà, il segmento dell’abitazione per anziani e delle strutture di assistenza qualificata negli Stati Uniti mostra un potenziale di crescita rilevante. Si prevede un miglioramento dei tassi di occupazione, dato l’invecchiamento della popolazione e la domanda crescente di servizi specializzati. Nonostante le attuali valutazioni possano risultare superiori alle medie storiche, alcuni titoli selezionati in questo settore offrono margini di crescita interessanti, con prospettive di sovraperformare il mercato.

- Residenziale: l’elevato costo di acquisto di abitazioni e la carenza di offerta globale stanno creando solide prospettive di crescita a lungo termine per il settore residenziale, con particolare potenziale nei segmenti non core, che includono affitti unifamiliari, case prefabbricate e studentati. Questi settori offrono opportunità di crescita dei flussi di cassa e degli utili. Nel Regno Unito, ad esempio, l’insufficienza di offerta e le elevate barriere all’ingresso nel mercato degli alloggi per studenti hanno consentito a Unite Group PLC di mantenere tassi di occupazione alti e un costante incremento dei canoni. Simili tendenze si osservano in Canada, che ha registrato un forte flusso migratorio. Nel segmento multi-familiare, l’offerta limitata a fronte di una domanda sostenuta offre ai proprietari un maggiore potere di determinazione dei prezzi e flessibilità.